跨界并购

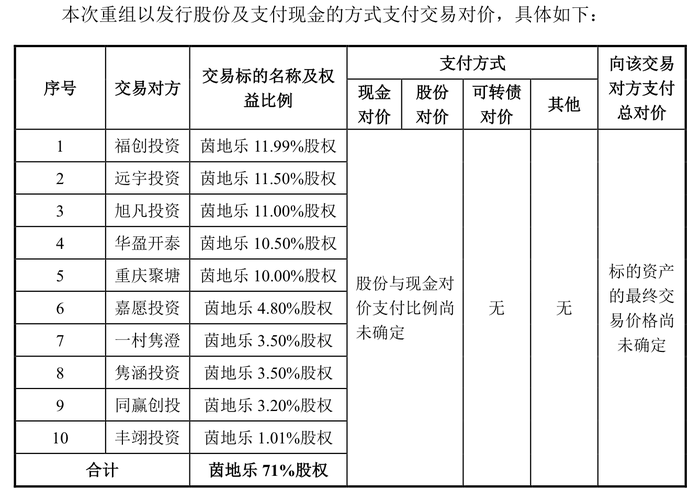

根据10月31日晚间披露,日播时尚拟通过发行股份及支付现金的方式购买茵地乐71%股权,并向上市公司控股股东梁丰及其控制的上海阔元发行股份募集配套资金。该交易预计构成关联交易、构成重大资产重组。日播时尚计划发行价格为7.18元/股,目前现价为12.74元/股。至于募集配套资金的发行价格,设定为7.79元/股。

来源:公告 据悉,茵地乐的主营业务为锂离子电池粘结剂的研发、生产与销售,主要产品包括锂电池负极粘结剂、正极边涂粘结剂及隔膜粘结剂,广泛应用于动力电池、储能电池、3C消费电池、涂覆隔膜及涂碳铝箔等领域。

日播时尚表示,交易前,上市公司主营业务为精品服装的创意设计、材料及工艺技术研发及生产销售,专注于中高端时尚女装领域。交易后,公司将进一步丰富业务类型,形成“服装+锂电粘结剂”的双主业经营格局。

目前,重组标的资产的审计、评估工作尚未完成,标的资产的评估值及交易价格尚未确定。

赛道一换,估值重估,再加上“重组并购概念”盛行,11月1日复牌后的日播时尚自然也受到追捧。当天“一字板”,换手率0.12%,成交额353.28万元,收盘时,超25万手买单在涨停板位置排队等待进场。

来源:同花顺 承认现有业务有“天花板”

从公告中可以看到,日播时尚透露现有业务成长性较弱,未来发展前景是有限的。

日播时尚表示,交易前,上市公司的主营业务为精品服装的设计创意、材料及工艺技术研产销、客户服务。近年来,受整体经济增速下行、服装行业竞争加剧、原材料和人工成本上升等众多因素的影响,公司原有主营业务增长较为乏力,盈利水平波动较大,未来的业务成长性具有较大不确定性。

日播时尚旗下品牌“播broadcast”成立于1999年,聚焦“都市中的成长型女性”,是国内早期原创性都市女装品牌之一。

2017年5月,日播时尚在上交所上市,当年总营收10.73亿元,次年增至11.32亿元。同时,日播时尚线下门店从2017年的989家,不断增长至2018年的1067家。2019年,日播时尚总营收11.14亿元,线下门店870家,此后开始出现疲态。

截至2023年12月31日,“播 broadcast”共有实体店铺 658 家。

也正因为如此,日播时尚才有意寻找第二增长曲线,而此次进入了具有广阔市场空间和发展前景的锂离子电池粘结剂生产行业,上市公司业务将实现转型升级,业务成长性及盈利能力得以加强,未来发展空间得到拓展。

据悉,锂电池粘结剂作为锂电池的关键材料,用于电极材料的混合和涂布阶段,是锂电池不可或缺的重要组成部分。公开资料显示,标的公司是行业首家主营PAA类锂电水性粘结剂的企业。据高工锂电统计,2023年国内PAA类粘结剂市场中,标的公司的市场占有率高达52.6%。根据标的公司未经审计的财务数据,标的公司2022年、2023年和2024年1-6月的净利润分别为16001.04万元、16003.40万元和7629.81万元。

而反观日播时尚方面,2024年前三季度亏损4053.6万元,同比盈转亏。

另外,公司还明确,上市公司将在相关审计、评估工作完成后与交易对方另行协商确定本次交易的业绩承诺和补偿安排。

界面新闻注意到,上市公司控股股东梁丰通过璞泰来、庐峰新能合计控制茵地乐29%的股权,本次交易属于与关联方共同投资。那是否意味着,后续茵地乐另29%的股权,也有可能注入上市公司?对此,界面新闻拨打公司电话,工作人员告知目前没有这个规划,这次的草案都还没披露,评估工作完成时间表不确定。

还没有评论,来说两句吧...